Guia rápido - Movimentação de créditos

Controle da movimentação de créditos no SGI independente do órgão da RBMLQ

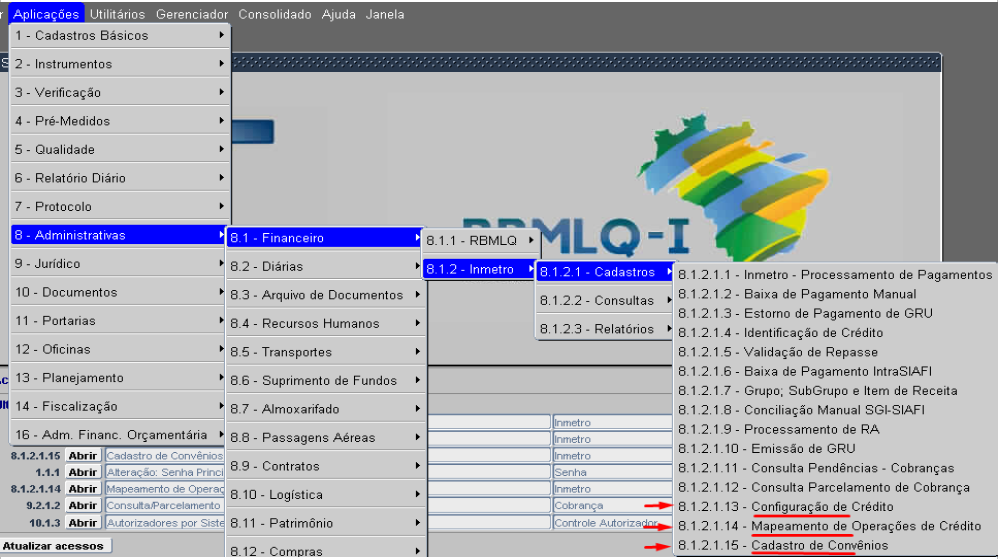

As configurações da movimentação de crédito estão disponíveis em três telas e os relatórios centralizados em uma opção do menu consolidado:

- Aplicações / 8.1.2.1.13 – Configuração de Crédito

- Aplicações / 8.1.2.1.15 – Cadastro de Convênios

- Aplicações / 8.1.2.1.14 – Mapeamento de Operações de Crédito

- Consolidado 8.1.2.3.1 – Resumo do Controle de Créditos

Para acessar as telas e realizar apenas consultas, basta ter acesso à mesma. Entretanto, para realizar operações de vinculação de pagamentos, o usuário deverá possuir o autorizador específico para tal ação.

O autorizador criado que permite realizar configurações de controle de créditos foi denominado de “Responsável Mapeamento de Crédito”, representado pelo código 87.

Esta permissão deverá ser concedida apenas ao responsável financeiro do Inmetro e sob autorização do gestor da área já cadastrado neste autorizador, uma vez que qualquer configuração inadequada poderá causar grande distorção no resultado dos saldos de créditos.

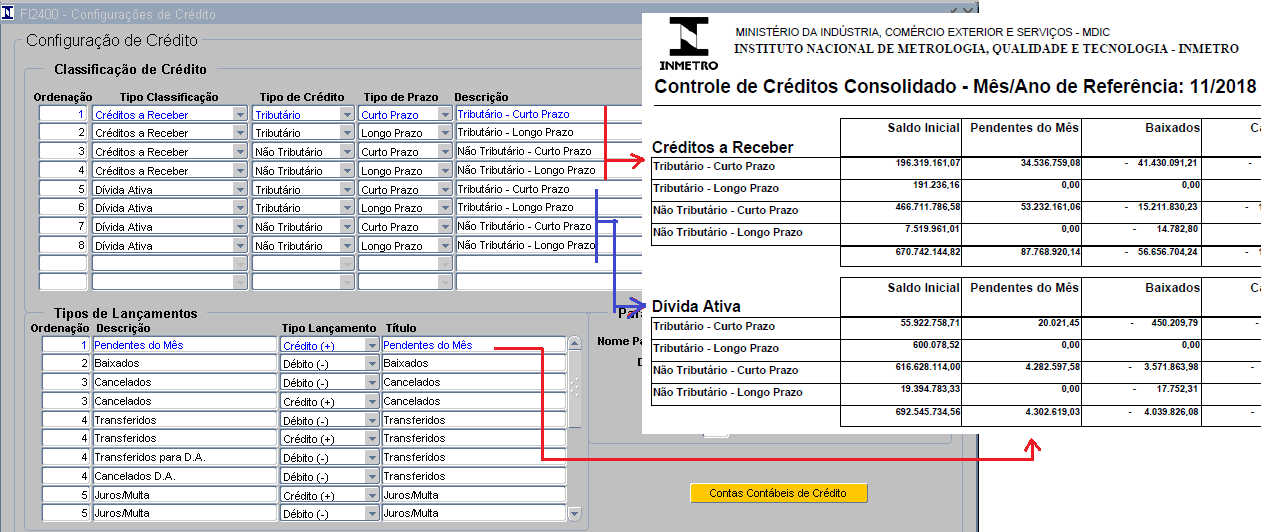

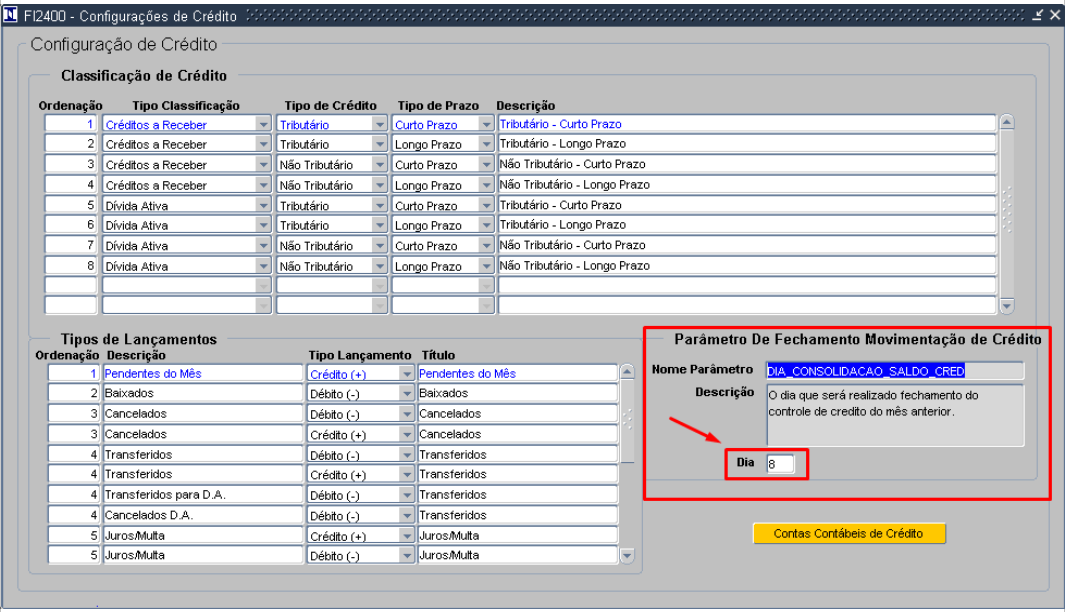

1. A primeira opção de tela “Configuração de Crédito”, definirá a nomenclatura da classificação das movimentações de crédito, ou seja, o primeiro bloco de configuração “Classificação de Crédito”, determinará o conteúdo das linhas do relatório e, o segundo bloco “Tipos de Lançamento”, definirá as colunas a serem totalizadas para cada “Classificação de Crédito”:

Ao acessar a tela de configuração, as informações já serão apresentadas, inclusive o dia configurado para o SGI fazer o fechamento do mês automaticamente, conforme detalhado no bloco “Parâmetro de Fechamento Movimentação de Crédito”:

A definição quanto ao prazo de liquidez do crédito (curto ou longo prazo) será influenciado pelo vencimento da GRU, ou seja, expectativa de recebimento acima de 12 meses será considerado longo prazo.

Desta forma, antes de finalizar o mês da movimentação, os créditos a longo prazo com vencimento em 12 meses serão migrados (“Transferência de Prazo”) para o crédito de curto prazo (de forma automática).

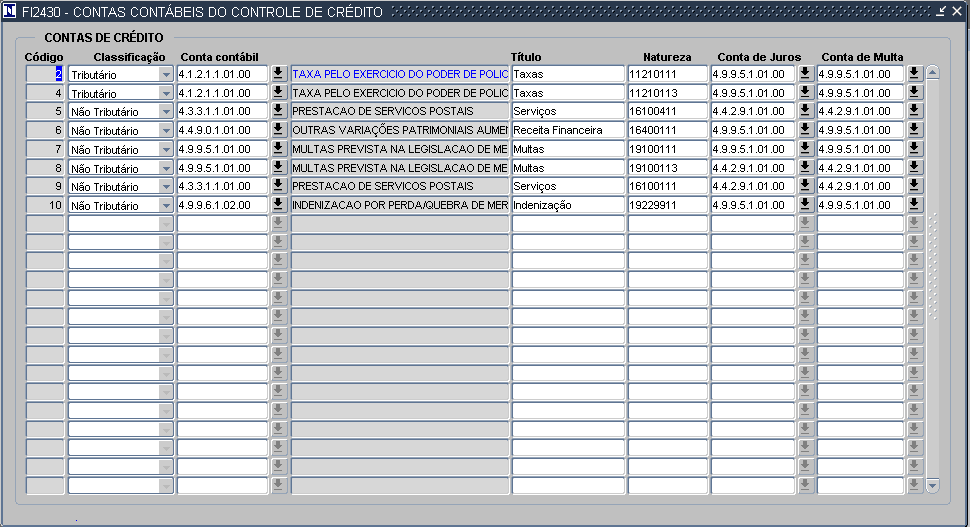

Através da tela de configurações de crédito, é possível definir quais contas do plano de contas do Inmetro serão utilizados para o controle da movimentação de crédito. O acesso à tela está disponível ao clicar no botão “Contas Contábeis de Crédito”, conforme poderá ser visualizado na “Imagem 3” (anterior).

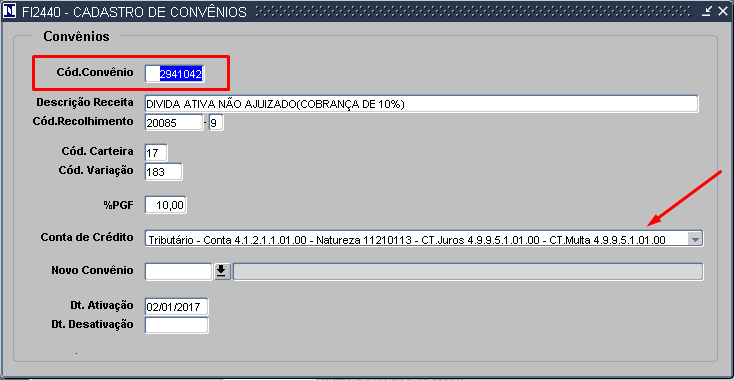

2. As contas contábeis cadastradas na tela acima poderão ser associadas ao cadastro de convênio em “Aplicações / 8.1.2.1.15 – Convênios” (abaixo):

O acesso a este cadastro de convênios é bastante limitado em função do grau de importância do mesmo no controle de cobranças e recursos financeiros, sendo necessário a autorização especial financeiro Inmetro “98 – Responsável Cadastro Convênios”.

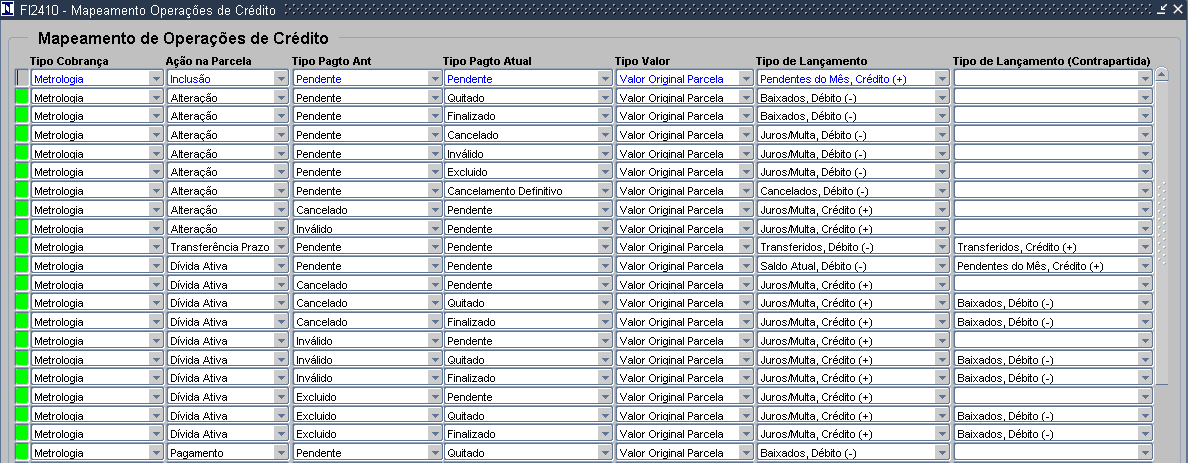

3. A segunda opção de configuração “Aplicações / 8.1.2.1.14 – Mapeamento de Operações de Crédito”, definirá como será o lançamento financeiro baseado na situação da GRU:

Desta forma, algumas ações que ocorrem na GRU realmente influenciarão no saldo de crédito:

- “Inclusão” - Ocorre quando uma GRU é incluída;

- “Alteração” - Ação de alteração da GRU, desde que não seja para incluir ou retirar da dívida ativa;

- “Dívida Ativa” - (DA) - Ação realizada sobre uma GRU para incluir em DA ou modificar a situação;

- “Cancelamento D.A” - Quando a alteração da GRU é para retirar a GRU da DA;

- “Pagamento” - Ação de alteração da GRU no quesito de pagamento;

- “Transferência de Prazo” - Quando uma GRU passa de longo para curto prazo ou vice-versa;

As colunas “Tipo Pagto Ant” e “Tipo Pagto Atual”, representam a situação da GRU antes da ação e após a ação “atual”.

A coluna “Tipo Valor” definirá qual o valor a ser lançado na movimentação de crédito, podendo assumir “Valor Original Parcela”, “Juros/Multa”, “Parcela/Juros/Multa”, ”Valor Parcela”.

A coluna “Tipo de Lançamento” definirá em que conta e tipo de lançamento (crédito ou débito) será lançado na movimentação de crédito.

A coluna “Tipo de Lançamento (contrapartida)” será populada somente para casos em que seja necessário numa mesma operação fazer 2 lançamentos. Por exemplo, caso haja pagamento de uma GRU invalidada, a mesma não possui saldo de crédito para lançar o débito do pagamento. Para estes casos, deverá haver o lançamento de criação do crédito para poder lançar a baixa por pagamento.

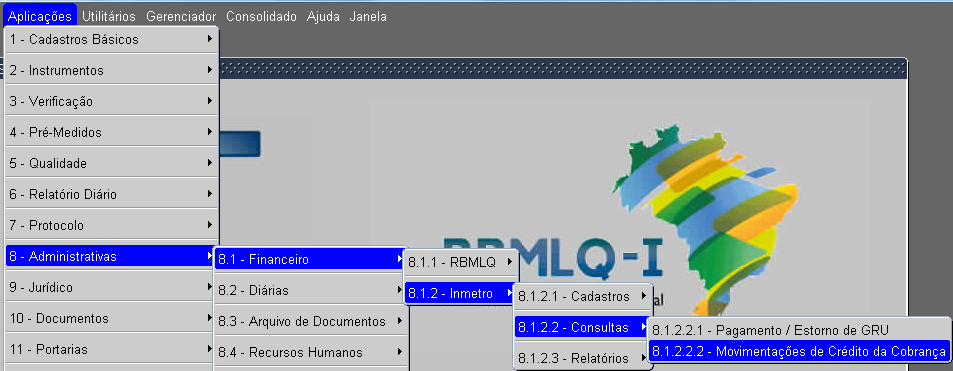

Os lançamentos da movimentação de crédito da GRU poderão ser acompanhados na tela 8.1.2.2.2:

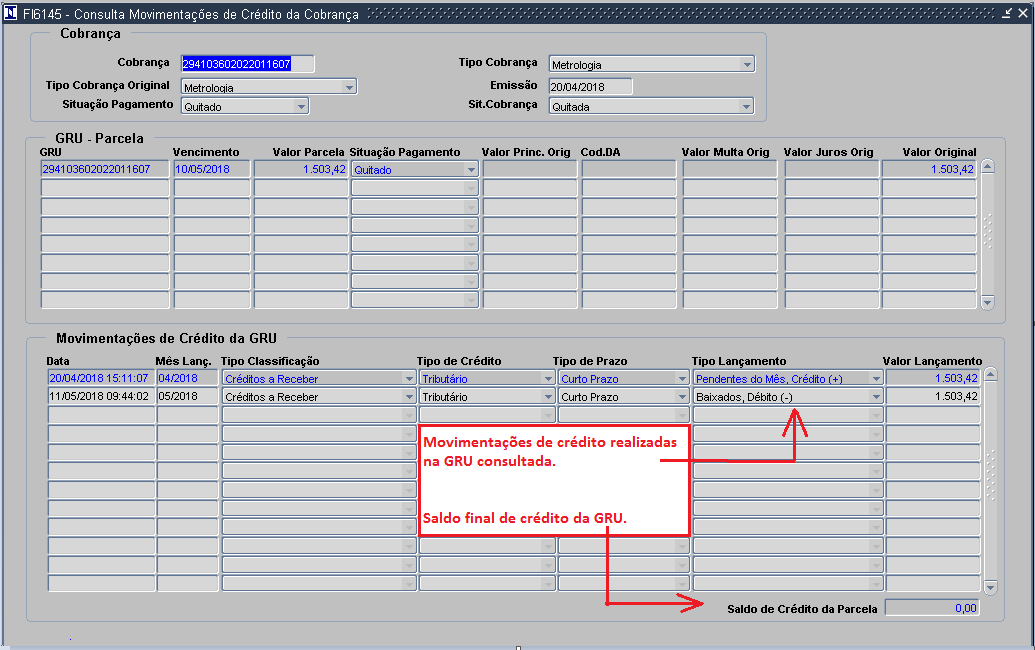

Ao acessar a tela, informe em cobrança o número da GRU a ser pesquisada e execute a consulta (F8):

- No primeiro bloco será apresentado o número da cobrança e a situação e tipo da mesma.

- Abaixo, é listada a GRU/parcela, documento este que é encaminhado para pagamento.

- Na parte inferior, aparecem as movimentações de crédito, conforme listado na “imagem 6” (página anterior).

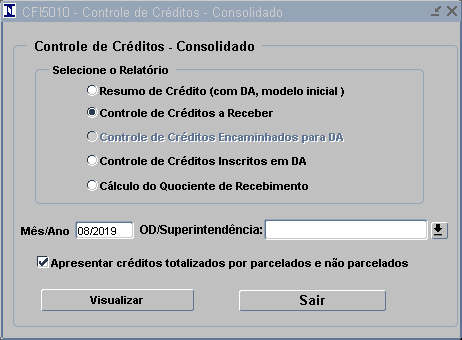

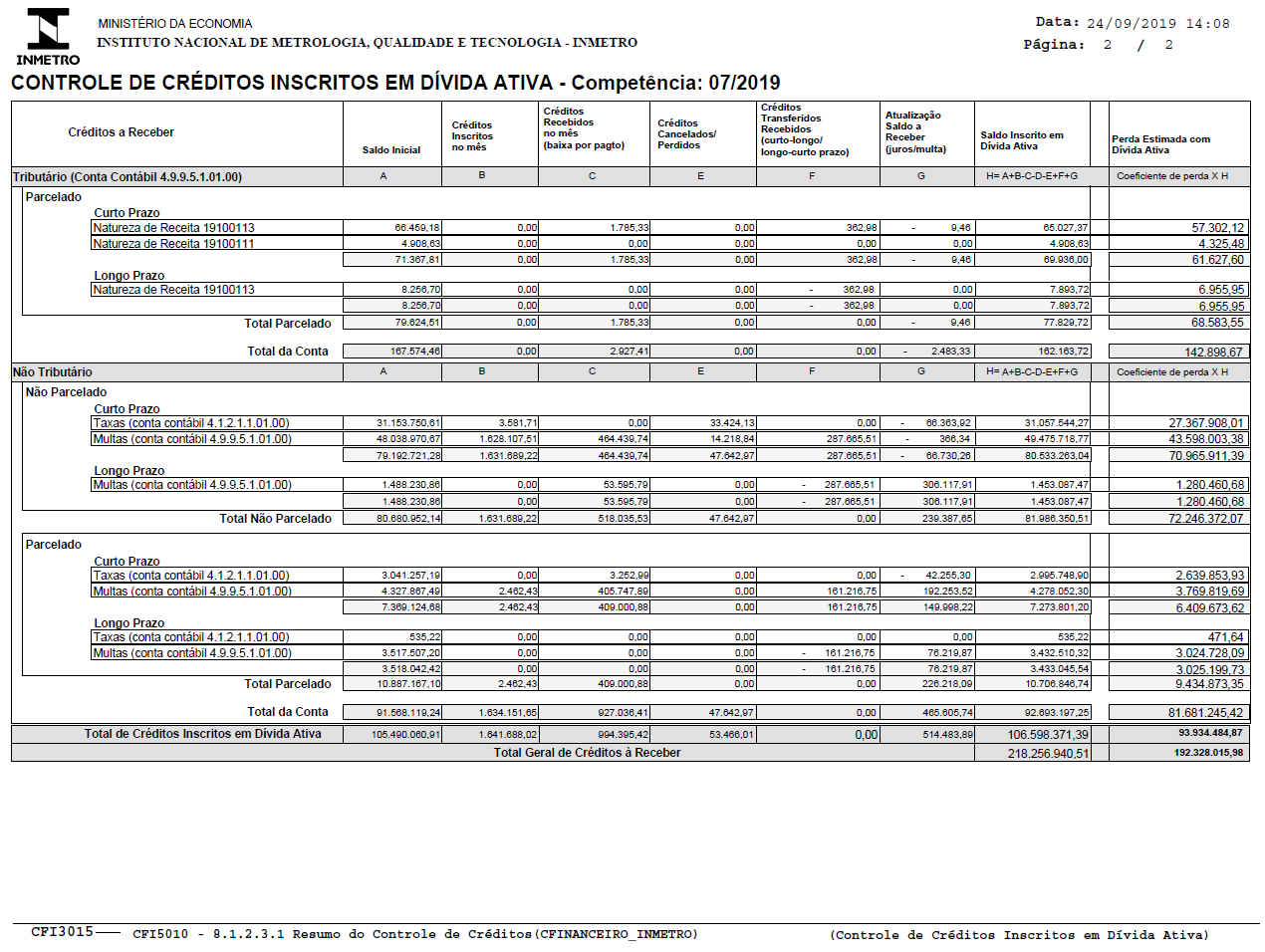

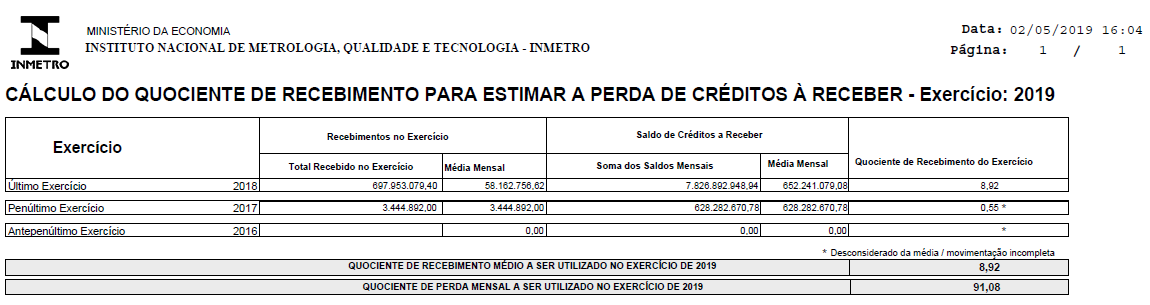

4. Resumo do Controle de Créditos - Para visualizar os relatórios de saldos de crédito, será necessário acessar o menu “Consolidado 8.1.2.3.1 – Resumo do Controle de Créditos”:

Ao acessar a tela de parâmetros do relatório, o último mês finalizado estará em destaque, mas qualquer mês desde o início do controle de movimentação de crédito (12/2017) poderá ser listado.

Desta forma, foram disponibilizados 4 relatórios para acompanhamento do controle de créditos do Inmetro:

- o primeiro se refere ao controle geral de créditos, tanto crédito normal como da dívida ativa;

- o segundo relatório detalha informações quanto ao crédito normal ainda não inscrito em DA.

- o terceiro se refere ao controle de créditos inscritos em dívida ativa;

- o quarto relatório detalha o cálculo do quociente de recebimento para estimar a perda prevista;

Portanto, ao acessar as opções de impressão do controle de créditos, selecione o relatório desejado conforme sua disponibilidade. Além disso, selecione o mês/ano desejado, desde que esteja no intervalo 12/2017 até o mês/ano apresentados na tela:

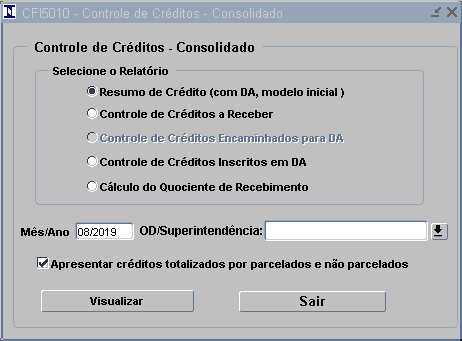

Exemplo de impressão do relatório “Resumo de Crédito”:

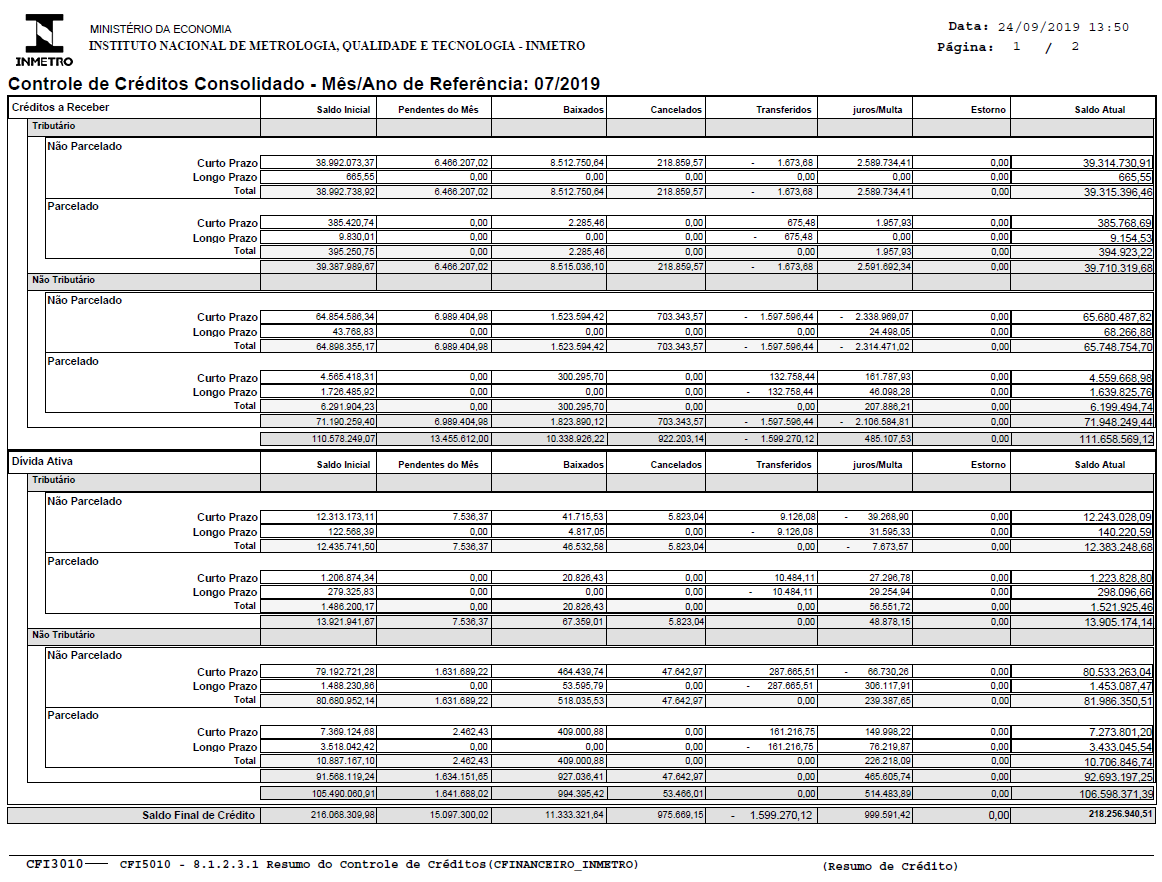

Exemplo de impressão do relatório de “Controle de Créditos a Receber” com vinculação de contas contábeis:

Exemplo de impressão do relatório de “Controle de Créditos Inscritos em Dívida Ativa”com vinculação de contas contábeis:

Exemplo de impressão do relatório de “Cálculo do Quociente de Recebimento”: